|

|

| Back to Tax School Homepage |

|

Taller de Impuestos 3 - Exenciones Personales y por Dependientes

Este taller de impuestos le instruirá acerca de exenciones cuales son exenciones personales y exenciones por dependientes. Ademas, se enterará acerca de las calculaciones de sus exenciones y cuando son limitados.Pagina Entrante de la Escuela de Impuestos Student Instructions: Print this page, work on the questions and then submit test by mailing the answer sheet or by completing quiz online. Instructions to submit quiz online successfully: Step-by-Step check list Answer Sheet Quiz Online La mayoria de los formularios están elaborados

en formato PDF del Acrobata Adobe. Necesitara el Lector Acrobata

para mirar y imprimir estos formularios. Si todavia no tiene el

Lector Acrobata instalado en su computador, puede

bajar el programa gratis.

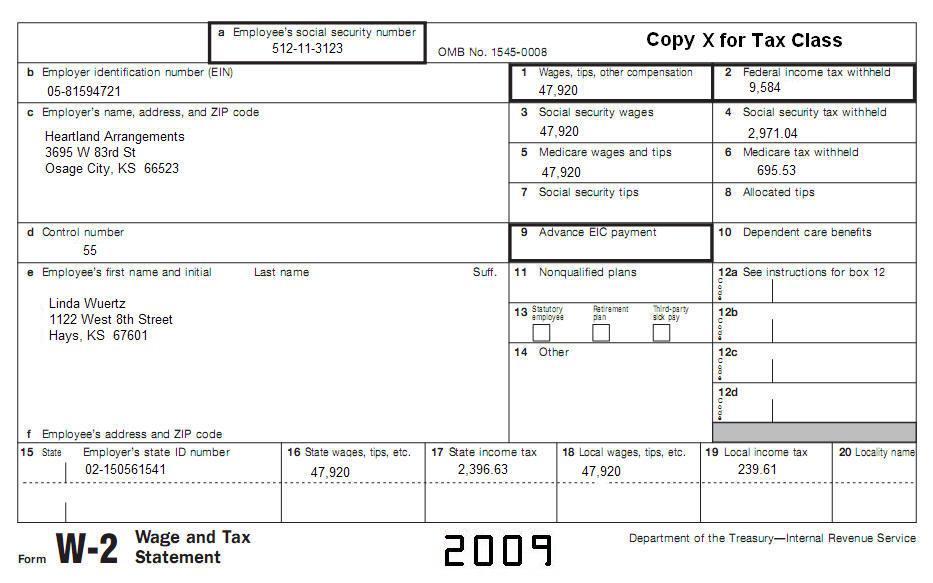

Úsese Publicación 17sp del IRS Capítulo 3 para responder a las siguientes preguntas. El padre de Linda, Albert Wuertz (SSN 024-03-3201) vive con ella y recibió 25% de su sosten de parte del seguro social, 40% de parte de Linda, 24% de parte de us hermano de el (el tio de Linda) y otro 11% de parte de un amigo. El tio de Linda firmo una declaración que esta de acuerdo de no reclamar al padre de Linda en su reporte. Linda y su hermano, cada uno provéo 20% del sosten total para Teresa McCune (SSN 072-38-6550), la madre de ambos, por el año. El resto 60% del sosten de Teresa fue otorgado en partes iguales por dos personas quien no tienen parentezco con ella y Teresa no vivió con ellos. El primo de Linda, Tony McCune, con edad de 12-años de edad (SSN 610-62-1970) vivió con Linda de enero 1, 2009 a septiembre 20, 2009. Linda le provéo el sosten total mientras que su primo vivió con ella. Linda sostiene a su tio, Gunnar Wuertz (ITIN 950-51-8172) quien vivió en Munich, Alemania por todo el año 2009. Ella aplicó por el número de ITIN de su tio dos años atras cuando el vivia con ella en ese entonces en los Estados Unidos. Ella lo sostiene por mas de la mitad de su sosten total en Alemania. Prepare un Formulario 1040-A federal para Linda Wuertz. Consiga toda su información basica del siguiente formulario W-2, incluyendo información de los ingresos.

|

| Back to Tax School Homepage |